Франчайзинг: Бухгалтерский и налоговый учет операций по договору коммерческой концессии

На вопрос «Что такое паушальный взнос?» можно ответить буквально в двух словах - это стоимость франшизы.

Для кого-то такой ответ может быть достаточным, но более любопытный и пытливый человек, который к тому же собирается покупать франшизу, не удовлетворится этим простым объяснением.

Итак, что такое паушальный взнос? Как и по каким параметрам он формируется? Есть ли разница между паушальным взносом и роялти? И чем они отличаются друг от друга? Почему паушальный взнос одних франшиз зашкаливает за миллион, а у других - вовсе отсутствует?

Постараемся ответить на эти вопросы.

Паушальный взнос - это...

Этимология словосочетания «паушальный взнос» в российской бизнес-лексике достаточно интересна.

Несмотря на то, что франчайзинг в современном его виде оформился в США, в российском лексиконе термин, под которым понимается стоимость франшизы в Америке - franchise fee (в переводе с английского - лицензионная плата) - не прижился. Вместо этого мы используем немецкий термин die Pauschale, который в свою очередь произошёл от родственного слова der Bausch в переводе означающего «толстый кусок чего-либо» .

Ещё более странным является и то, что определение паушального взноса, как в принципе и франчайзинга, как вида предпринимательской деятельности в целом, в российском законодательстве нет. Однако отсутствие этих понятий в гражданском кодексе не говорит о том, что в нашей стране франчайзинг не существует или не легализован вовсе. Франчайзинг в России работает, но регламентируется пока договором коммерческой концессии (Статьи 1027-1040 ГК РФ). Там же, в статье 1030 ГК РФ, упоминается о том, что договор коммерческой концессии может содержать в себе пункт о вознаграждении, которое пользователь (читай «франчайзи»), выплачивает правообладателю (читай «франчайзеру») в виде единовременного и/или периодических фиксированных платежей (читай «паушальный взнос» и «роялти»).

Таким образом, паушальный взнос - это фиксированная сумма, которую франчайзи платит франчайзеру по договору коммерческой концессии. На практике же это означает, что предприниматель, покупая франшизу и заключая договор с компанией-франчайзером, приобретает право вести предпринимательскую деятельность под торговой маркой франчайзера, используя его имя, технологии, стандарты и товары.

Паушальный взнос и роялти

Как уже было сказано выше, договор коммерческой концессии предусматривает как единовременные, разовые платежи, так и периодические. Паушальный взнос - это разовый платёж. Заплатил и забыл. Его также называют вступительным взносом или первоначальным платежом, так как он выплачивается сразу после заключения договора коммерческой концессии. Только после выплаты паушального взноса начинается активное взаимодействие между франчайзером и франчайзи.

Помните, паушальный взнос - это не единственное вложение в бизнес по франшизе. Инвестиции в запуск бизнеса по франшизе не ограничиваются только паушальным взносом. Никто не отменял покупку оборудования, закупку товара, оплату работы персонала, аренду и т.д.... Узнать, на что уйдут первоначальные инвестиции, вы можете запросив эту информацию у представителя франшизы на БИБОСС.

Паушальный взнос: проводки в бухгалтерии

Как и любые другие статьи расходов и доходов, выплата паушального взноса отражается в бухгалтерском учёте и налогообложении как у франчайзера, так и у франчайзи.

Правила отражения бухгалтерских операций сторон франчайзинговой деятельности основываются на положении «Учёт нематериальных активов» ПБУ 14/2007.

Рассмотрим систему учёта и налогообложения паушального взноса на примере компании , которая развивается по системе франчайзинга с 2006 года и имеет более 1000 предприятий, работающих по франшизе. Экономическая модель этой франшизы предусматривает исключительно выплату паушального взноса в размере 370 тыс. рублей.

Кстати, нужно заметить, что деятельность по договору франчайзинга является для компании «33 пингвина» основной, поэтому получение вознаграждения по договору - паушальный взнос - отражается в составе доходов от реализации. Если же франчайзинг для компании не является основным видом деятельности, вступительный взнос отражается в составе операционных доходов.

При получении паушального взноса используются бухгалтерские проводки 51/62, 76, а при оплате 60, 76/51.

Кстати об оплате. Бухгалтерия франчайзи «33 пингвина» учитывает паушальный взнос в расходах будущих периодов на счёте 97 «Расходы будущих периодов». Далее паушальный взнос относится равными долями на расходы по обычным видам деятельности в течение срока действия договора. В случае франшизы «33 пингвина» - в течение 5 лет.

В дальнейшем бухгалтерии франчайзера и франчайзи взаимодействуют друг с другом в рамках модели «Поставщик-Покупатель».

Говоря о налогообложении паушального взноса, нужно иметь в виду что для целей НДС предоставление в пользование исключительных прав по договору франчайзинга (коммерческой концессии) рассматривается как оказание услуг.

Если договор заключен на условиях последующей оплаты, то на сумму паушального взноса НДС начисляется на дату вступления договора в силу. В случае если договором коммерческой концессии предусмотрено внесение платежей авансом: разовый платеж - до передачи права использования комплекса исключительных прав; периодическое вознаграждение - до начала квартала, за который оно уплачивается.

В этом случае правообладатель обязан исчислить НДС на дату получения предоплаты исходя из ее суммы и расчетной ставки. Далее в течение пяти календарных дней выставить пользователю счет-фактуру на полученный аванс. После передачи права использования комплекса прав (для разового платежа) или окончания квартала (для периодических платежей) правообладатель исчисляет НДС со всей суммы причитающегося вознаграждения и выставляет пользователю счет-фактуру. Сумму налога, уплаченную с аванса, принимает к вычету.

Семь обличий паушального взноса

Итак, для того чтобы открыть предприятие по франшизе, предпринимателю нужно заплатить паушальный взнос. Казалось бы, всё просто, но не тут то было.

Если изучить франчайзинговые предложения на БИБОСС, можно заметить, что размер паушального взноса варьируется от франшизы к франшизе - от 15 тысяч до 2,5 млн. рублей - а иногда и вовсе отсутствует.

Например, без паушального взноса по франчайзингу работает большинство магазинов одежды, а также те компании, для которых франчайзинг - способ увеличения количества точек реализации выпускаемой продукции. Чем больше франчайзинговых предприятий и чем больше товара они продают, тем больше будет объём производства, а значит увеличивается и прибыль. Именно поэтому отлично обходится без взимания паушального взноса со своих партнёров.

Но если взглянуть на франшизу как на товар или услугу, то паушальный взнос выполняет функцию цены и формируется согласно определённой системе ценообразования. Исходя из этой точки зрения,

франшиза имеет свою себестоимость и наценку, из которых и составляется паушальный взнос.

Но не стоит также забывать и про наценку на товар - франшизу. Вспомним самое главное правило ценообразования - это предоставление товара или услуги по той цене, которую готов отдать покупатель, и в то же время будет устраивать продавца. Франшиза не исключение. Паушальный взнос - эта та сумма, которую готов заплатить предприниматель, чтобы начать свой бизнес под определённым брендом и с помощью франчайзера. Чем выше он ценит приобретаемые возможности, тем выше становится паушальный взнос.

В любом случае, размер паушального взноса определяет компания-франчайзер, поэтому предлагаем Вам ознакомиться с принципами формирования паушального взноса нескольких компаний .

Паушальный взнос для нашей компании - это та сумма, которую партнёр вносит за использование бренда «Вкусная помощь».

Паушальный взнос нашей франшизы можно назвать достаточно символичным . Эта сумма прописана в договоре коммерческой концессии, который заключается на бессрочный период.

Мы создали франшизу не ради получения паушального взноса, а ради популяризации нашего бренда и увеличения точек реализации нашей продукции. Именно поэтому мы не повышаем паушальный взнос, лояльны к партнёрам и настроены на долгосрочную работу.

Мы воспринимаем паушальный взнос как некую степень серьёзности со стороны франчайзи - его готовность представлять бренд и развивать свой бизнес вместе с нами.

Отсутствие паушального взноса - это дополнительное преимущество франчайзингового предложения. Без паушального взноса и роялти франшиза более привлекательна и конкурентоспособна на рынке франчайзинга.

Таким образом, франчайзи платит только за тот объём товара, который предусмотрен заключаемым вместе с договором коммерческой концессии договором поставки.

Первоначальный взнос при покупке франшизы Papa John"s составляет 35 тыс. дол . В первую очередь, стоимость паушального взноса в долларах обусловлена тем, что компания PJWRI развивает мастер-франшизу Papa John"s, а это значит, что PJWRI изначально согласовывает сумму паушального взноса, а также платит правообладателю - американской компании Papa John"s - за открытие каждой пиццерии, открытой суб-франчайзи. И платит именно в долларах.

Логично, что и от своих субфранчайзи мы принимаем вступительный взнос именно в этой валюте. Так поступает большинство международных компаний, работающих по франчайзингу в России, чтобы обезопасить себя от колебаний курсов валют , которые так нередки в нашей стране.

Стоит добавить, что у паушального взноса особая экономика просчёта. Прежде всего она связана с предполагаемой доходностью открытого по франшизе заведения.

Если рассматривать этот вопрос более подробно, то в первую очередь паушальный взнос - это плата за право работать под известным по всему миру брендом, за предоставляемые технологии и рецепты. Но не только.

Например, первоначальный взнос Papa John"s, которые платят субфранчайзи, покрывает также затраты компании PJWRI на проведение тренинга для франчайзи в Москве, на выезд специалистов компании для открытия заведения в город франчайзи, на разработку планировки ресторана и маркетингового плана. Кроме того, после оплаты паушального взноса субфранчайзи получает готовый, и что самое главное, мощный инструмент продаж - сайт, локализованный для каждого партнёра.

Для того чтобы торговая марка стала известной и приносила немалый доход, требуется много опыта и финансовых вложений в бизнес. Прежде чем бренд приобретет известность, проходит достаточно большое количество времени.

Франчайзинг является следующей ступенью выгодного капиталовложения средств. Однако, как и в любом виде бизнеса, существуют определенные риски, которые могут повлиять на экономический рост и развитие нового предприятия. В этом случае денежная сумма, полученная в результате продажи франшизы, частично компенсирует вероятные потери.

Виды оплаты франшизы

Материальная компенсация за использование торговой марки оговаривается договором и производится по-разному. Варианты платежных взносов зависят от многих факторов.

Существуют следующие варианты оплаты франшизы:

- Паушальный взнос.

- Ежемесячные выплаты - роялти.

- Комбинированные платежи.

Законодательная сторона франчайзинга

В большинстве случаев при покупке прав на использование известных брендов необходимо оплачивать первоначальный платеж или паушальный взнос. Что это? Простыми словами формулируют, как основную цену приобретаемого бизнеса. Термин происходит от немецкого словосочетания der Bausch, хотя происхождение франшизы имеет американские корни.

Необходимо отметить, что в законодательстве Российской Федерации отсутствуют термины предпринимательской деятельности по схеме франчайзинга. Однако легальная работа осуществляется юридически регламентированным . Согласно одному из пунктов документа, пользователь может выплачивать вознаграждение правообладателю в виде регулярных или одномоментных платежей.

Определение первоначального платежа

Таким образом, что такое паушальный взнос определяется, как определенная сумма, которая выплачивается владельцу торгового бренда согласно договору коммерческой концессии. В практическом смысле франчайзи, приобретая право на предпринимательскую деятельность, пользуется не только названием марки, но и другими, разработанными компанией, продуктами маркетинга.

Достаточно большое количество предпринимателей сейчас задумываются над тем, чтобы начать свой собственный бизнес не под своим, только что созданным брендом, а под достаточно известным именем.

Однако во франшизе есть большое количество подводных камней, в которых необходимо разобраться, прежде чем подписать соответствующий договор.

Паушальный взнос

Коммерсантам, которые задумываются о том, чтобы открыть свой собственный франчайзинг, до сих пор не могут до конца понять, что же подразумевает под собой понятие паушальный взнос.

На самом деле, в этот нет совсем ничего удивительного, так как данный термин пришел в страну из английского языка, который владеют не все.

Если привести определение подобного взноса, то получится, что это настоящий успех франчайзинга .

Каждая франшиза состоит сразу из небольшого количества частей, и одной из них как раз является подобный паушальный взнос.

Часто происходит ситуация, когда довольно крупные предприятия обращаются за помощью к более маленьким, чтобы расшить свой собственный бизнес. Данный вид сотрудничества оптимален для каждой из сторон, так как он приносит обоюдную выгоду.

Смысл подобного взаимоотношения заключается в том, что крупный бизнесмен передает в пользование мелкому свои:

- Технологию.

- Продукцию.

- Услуги.

- Торговую марку.

При этом в обязательном порядке требуется составить договор об обоюдном сотрудничестве, в котором и предусматривается подобный взнос.

Платеж в обязательном порядке выплачивается партнером за предоставление услуг.

Паушальный платеж

На самом деле, платеж, в качестве единовременной выплаты используется достаточно редко.

Чаще всего его применяют только в отдельных случаях, когда партнер еще не известен на рынке и поэтому есть сомнения в том, что он:

- Сможет осуществить правильную реализацию.

- Сможет провести успешный выпуск разработки.

Достаточно часто взнос используется в ситуации, когда нет возможности проконтролировать продукцию, выпущенную по определенной лицензии.

Здесь франчайзер никак не сможет получить все нужные для осуществления правильного расчета определенные данные.

Чаще всего на платеж приходится от двадцати до двадцати процентов от всей цены лицензии.

Паушальный налог

Помимо паушального платежа также существует и еще другой фиксированный платеж , это так называемый паушальный налог.

Паушальный налог – это фиксированный платеж, взимающийся в определенных размерах, которые никаким образом не зависят от всевозможных экономических переменных.

Чаще всего на платеж приходится от двадцати до двадцати процентов от всей цены лицензии.

Кроме этого так же стоит отдельно отметить тот факт, что подобный паушальный налог можно также отнести к категории затрат, которые никаким образом не зависят от непосредственного объема всего производства.

Взнос и проводки

Проводки представляют собой разнообразные:

- изменения;

- внесение размера всего установленного капитала.

Данные изменения должны отражаться непосредственно в процессе непосредственного оказания всевозможных услуг франчайзинга. Подобный установленный капитал обязательно должен вноситься младшим компаньоном.

Выполняя свое непосредственно оказание подобных услуг, франчайзинг отражает все свое движение разнообразными проводками, к примеру, вносом в капитал.

Все движения такой проводки обязательно должны подкрепляться разнообразными документами.

При этом франзайчер должен учитывать все движение капитала, при этом оказывая все договоренных услуг.

Паушальный взнос и ежемесячные роялти

Сейчас построение своего бизнеса путем приобретение франшизы является популярным способом.

Вместе с приобретением подобной франшизы, предприниматель также получает большое количество разнообразных бонусов, к которым можно отнести:

- Достаточно низкая цена на товар , который позднее будет использоваться для ведения бизнеса.

- Весь персонал будет обучен опытными франчайзингами , а это поможет бизнесу развиваться, так как в торговле и предоставлении услуг должны работать только квалифицированные люди.

- Постоянная поддержка со стороны крупной компании.

- Узнаваемый вид предоставляемой услуги или известный всем бренд. Такой организации из-за ее известности, будет обеспечен постоянный поток клиентов, что является очень важным показателем для каждого бизнесмена, нацеленного на непосредственное развитие и постоянно растущий доход.

Оптимальное количество внесенного взноса, а также роялти способствуют грамотному и успешному развитию бизнеса.

Приобретая себе франшизу, компаньон должен внести определенную сумму, причем паушальный взнос составляет достаточно большую часть от данного платежа.

Взнос чаще всего вносится всего один раз. При этом он может выплачиваться в рассрочку, а может предоставляться сразу общей суммой. Однако, чаще всего, крупные компаньоны требуют проведение выплаты в короткие сроки.

А вот понятие роялти можно отнести к совершенно противоположным видам выплат. Данные выплаты должны осуществляться компаньоном, который приобрел данную конкретную франшизу.

При этом роялти может быть двух совершенно разных видов:

- Фиксированная сумма , которая заранее оговаривается в договоре.

- Определенный процент , который взимается с прибыли компаньона.

Чтобы обеспечить успешную деятельность своего бизнеса, партнеры должны выбрать оптимальный для них роялти, максимально выгодный для каждой из сторон.

Если роялти будет завышен , то определенная доходность от данной франшизы будет достаточно сильно занижена. По этой причине, может быстро потеряться весь смысл бизнеса.

Чтобы открыть свой собственный бизнес, при непосредственной покупке франшизы стоит отдельное внимание уделить взносу и сумме роялти, чтобы точно для себя определить, насколько привлекательным и выгодным является данное предложение.

Ставка роялти

Между взносом и роялти есть огромная разница, первый платеж определяется непосредственно самим крупным бизнесменом, а второй представляет собой определенную ставку.

Между взносом и роялти есть огромная разница, первый платеж определяется непосредственно самим крупным бизнесменом, а второй представляет собой определенную ставку.

Ставка роялти – это определенная сумма, которая используется в качестве вознаграждения хозяину за пользование его авторским правом.

Здесь подразумевается тот факт, что компаньон по полученному договору обязан оплачивать:

- Товарный знак.

- Бренд.

При этом стоит отметить, что в установленную цену роялти также включается всевозможные дополнения:

- Разнообразные рекламные акции.

- Стоимость всего маркетинга.

- Затраты на обучение персонала.

- Размещение необходимой информации непосредственно на сайте данного бренда.

Расчет роялти может проводиться двумя различными способами:

- Определенный процент с марки . Подобный вид достаточно часто используется в ситуациях, когда в магазине используется разнообразная наценка на определенный товар.

- Фиксированный определенный расчет. Платеж является постоянным и зависит непосредственно от самого договора. Назначенная сумма во многом зависит от большого количества показателей, к примеру, от площади используемого строения, числа пришедших и постоянных клиентов, и стоимости всех услуг франчайзинга. Чаще всего подобным видом пользуются компании, которым достаточно сложно рассчитать весь размер постоянного дохода.

- Процент, высчитываемый с оборота всего предприятия. Сейчас данный вид роялти считается самым популярным, так как высчитывается определенный процент, указанный в договоре.

Роялти франшиза

Под подобным понятием подразумевается определенная плата , осуществляемая компаньоном, за всевозможные переданные ему в непосредственную собственность объекты недвижимости, а также разнообразные технологические приспособления.

Оплата при этом производится за получение непосредственного права пользоваться разнообразными позициями, которые защищены патентами.

При приобретении франшизы компенсация должна взиматься за то, что компаньон имеет полное право распоряжаться:

- Товарным знаком.

- Логотипом.

- Слоганом.

При помощи этого можно привлечь к себе клиентов, так как совсем не нужно значительным образом тратиться на развитие или же создание своего бренда.

Франшиза без паушального взноса

Под франшизой понимается определенный комплекс прав конкретного предприятия на пользование интеллектуальной собственностью совершенно другого предприятия.

Подобные описания должны прилагаться к договору, который заключается между двумя сотрудничающими сторонами, оформляющими между собой франчайзинг.

Непосредственно в самом тексте договора обязательно должна быть указана информация о том, что касается взаимоотношения обеих сторон.

Если по договору не указывается паушальный взнос , это означает, что крупная фирма предлагает сотрудничество без взноса.

Таким образом, она привлекает к себе большое количество заинтересованных предпринимателей , которые хотят заниматься распространением товаров.

В подобной ситуации между обеими сторонами устанавливаются так называемые дилерские отношения , при которых какая-либо одна фирма будет производить и оптом поставлять разнообразные товары, а другая будет распространяться данную продукцию и продавать их под ярлык производящей компании.

При этом полным владельцем подобного товара всегда является непосредственно сам франчайзер, который может самостоятельно диктовать все правила процедуры реализации продукции.

Для самого дилера в данном договоре также будет определенная выгода, так как у него не будет никаких больших затрат.

Однако в такой ситуации ему достаточно сложно будет получить большую прибыль , так как чаще всего поставщик данного товара не дает возможности для развития бизнеса и увеличения прибыли.

* В расчетах используются средние данные по России

На сегодняшний день в российском налоговом законодательстве нет каких-либо особенностей налогообложения, присущих исключительно франчайзингу. Это означает, что индивидуальный предприниматель, заключивший договор коммерческой концессии, как и в случае с открытием собственного бизнеса с нуля, может выбирать между общей и упрощенной системами налогообложения.

При выборе обычной (общей) системы налогообложения предприниматель будет уплачивать следующие налоги: налог на доходы физических лиц (НДФЛ), налог на добавленную стоимость (НДС), страховые взносы (бывший ЕСН). Доходы, которые получает франчайзи-индивидуальный предприниматель, облагаются налогом на доходы физических лиц по ставке 13 % (гл. 23 «Налог на доходы физических лиц» Налогового кодекса РФ). Как и в других случаях ведения бизнеса, этим видом налога облагаются все доходы, получаемые франчайзи от ведения своей предпринимательской деятельности, уменьшенные на суммы фактически произведенных и документально подтвержденных расходов, которые имеют непосредственное отношение к получению этих доходов (так называемые профессиональные налоговые вычеты). К расходам относятся и уплаченные страховые взносы. Какие именно расходы, принимаемые к вычету, указывать в декларации, определяет сам налогоплательщик в том же порядке, в котором определяются расходы для целей налогообложения согласно главе «Налог на прибыль организаций».

Основные расходы, которые могут возникать у ИП в процессе исполнения договора коммерческой концессии, - это расходы на государственную регистрацию договора франчайзинга (включая и государственную пошлину), расходы на вознаграждения франчайзеру (роялти и паушальный взнос включаются по аналогии с расходами, связанными с производством и/или реализацией), расходы на оплату обучения франчайзи (в том случае, если плата за обучение выделяется в договоре отдельно от паушального взноса и вносится отдельно), расходы в виде покупной стоимости товаров, которые приобретаются франчайзи непосредственно у франчайзера или же других поставщиков (но лишь в том случае, если франчайзи в дальнейшем перепродает их в рамках своей предпринимательской деятельности), расходы на рекламу продукции, которую продает или производит пользователь, оказываемых им услуг или выполняемых работ. Рекламные расходы также зачастую входят в сумму роялти, что вполне понятно, ведь франчайзер имеет прямую заинтересованность в стимулировании сбыта продукции под своим брендом. Впрочем, при наличии рекламных кампаний, инициированных франчайзером, франчайзи также имеет право рекламировать свою деятельность в том регионе, где он ее ведет. В таком случае его расходы на рекламу уменьшают налоговую базу.

В соответствии с подпунктом 20 пункта 1 статьи 346,16 Налогового кодекса РФ, франчайзи на упрощенной системе налогообложения может учесть в составе расходов затраты на рекламу производимых или приобретенных и/или реализуемых товаров, работ или услуг, товарного знака или знака обслуживания. Порядок учета приводится в статье 264 НК РФ. Расходы на рекламу, которые не упомянуты в кодексе, признаются в размере не более 1 % выручки от реализации, определяемой в соответствии со статьей 249 Налогового кодекса РФ.

Повторим, что учитывать такие расходы возможно лишь в том случае, если, предприниматель может подтвердить все свои расходы на бумаге. Если же у него нет необходимых документов, доказывающих сумму расходов, то профессиональный налоговый вычет составит 20 % от общей суммы доходов, полученных правополучателем в ходе своей предпринимательской деятельности.

В вознаграждение франчайзера включается также налог на добавленную стоимость (НДС). Для этого у пользователя должен быть счет-фактура с указанием общей суммы вознаграждения и соответствующей суммой НДС, который ему дает правообладатель. Согласно статье 164 Налогового кодекса РФ, ставка НДС на товары и услуги по всей территории страны составляет 18 %. Однако есть определенные исключения: отдельные товары для детей, отдельные продовольственные товары, периодические печатные издания и книжная продукция, носящая образовательный характер, а также отдельные медицинские товары отечественного и зарубежного производства облагаются налогом по ставке 10 %. Сумма НДС по выплатам франчайзеру, вычитается в обычном порядке, который регламентируется статьями 171 и 172 НК РФ. Право представить на вычет сумму НДС возникает лишь после уплаты паушального взноса. В случае с роялти НДС можно вычитать после каждой уплаты вознаграждения правообладателю. Соответственно, налоговые вычеты со стоимости других работ или услуг, которые необходимы для осуществления предпринимательской деятельности по договору коммерческой концессии, производятся также в соответствии с положениями главы 21 Налогового кодекса РФ.

Готовые идеи для вашего бизнеса

Правополучатель - индивидуальный предприниматель также выплачивает страховые взносы (ранее они назывались единым социальным налогом), составляющие 34 % от заработной платы. Для некоторых видов деятельности доступна льготная ставка страховых взносов (к примеру, для организаций, работающих в сфере информационных технологий или оказывающих инжиниринговые услуги, фирм, в штате которых есть инвалиды, и ряда других предприятий).

Если же предприниматель отдает предпочтение упрощенной системе налогообложения (УСН), то в этом случае процентная ставка по налогам составит от 6 до 15 % в зависимости от вида упрощенки. Дополнительное преимущество – отсутствие перечислений во внебюджетные фонды, если у ИП нет наемных работников. Налогом облагаются доходы, полученные индивидуальным предпринимателем за налоговый период в денежной или натуральной форме за вычетом расходов, идущих на получение прибыли. Расходы, принимаемые к такому вычету, определяются положениями главы 25 Налогового кодекса РФ. Расходами налогоплательщиков, выбравших упрощенную систему налогообложения, признаются затраты после их фактической оплаты, согласно п. 2 ст. 346.17 Налогового кодекса РФ. А в соответствии п. 1 ст. 252 Налогового кодекса РФ, полученные доходы можно уменьшить на расходы в том случае, если последние экономически оправданны, подтверждены документами, соответствующими требованиям закона, произведены для осуществления предпринимательской деятельности для получения дохода. Если же расходы не соответствуют хотя бы какому-нибудь из этих требований, то уменьшить налогооблагаемый доход не получится.

В случае с индивидуальными предпринимателями, работающими по договору коммерческой концессии, к таким расходам, включающихся в состав затрат, входят расходы на выплату паушального взноса и роялти, расходы в виде покупной стоимости товаров, приобретаемых у франчайзера или других поставщиков, расходы на оплату обучения для ведения бизнеса по франчайзингу.

Индивидуальные предприниматели, выбравшие УСН, уплачивают налоги поквартально. Таким образом, за год они должны сделать четыре платежа: за первый, второй, третий и четвертый кварталы соответственно. Оплата за первые три кварталы для ИП по УСН должна поступить не позднее 25 числа месяца, который следует за отчетным (то есть не позднее 25 апреля, 25 июля и 25 октября). А налог по УСН за четвертый квартал отчетного года уплачивается не позднее 30 апреля следующего года. Уплатить налоги предприниматель может по квитанции через Сбербанк или платежкой через расчетный счет ИП или с помощью банк-клиента. Сумму налога можно уменьшить на величину фиксированных взносов, но не более чем наполовину. Это означает, что ИП на УСН 6 % может понизить налоговую ставку до 3 %.

Готовые идеи для вашего бизнеса

С 2013 года ИП может выбрать так называемую патентную систему налогообложения (ПСН), которая является заменой таких режимов, как упрощенный (УСН), вмененный (ЕНВД) и сельхозналог (ЕСХН). Перейти на патентную систему налогообложения с налоговой ставкой 6 % можно добровольно. Кроме того, ее можно применять одновременно с другими налоговыми режимами. Однако для ее применения необходимо, чтобы средняя численность наемных работников предприятия не превышала 15 человек, а общая выручка от реализации всех услуг и товаров не превышала 60 млн. рублей в год.

8 человек изучает этот бизнес сегодня.

За 30 дней этим бизнесом интересовались 2496 раз.

Узнаваемый бренд. Более 330 партнёров в РФ и СНГ. Собственное производство по Европейским стандартам.

Иван чай России. Целебные сборы. Ноу-хау здоровья. Эликсир жизни.

Ведение бизнеса в современных условиях сопряжено со многими рисками и инвестициями. Но существует способ снижения риска, сокращения вложений и времени на так называемую раскрутку компании, если применить франчайзинг. Поговорим об этой технологии и выясним ее преимущества и недостатки.

Понятие франчайзинга

Многие термины, применяемые в бизнесе, незнакомы или вводят в заблуждение. Тем не менее смириться с ликвидацией собственной безграмотности в современных экономических названиях придется.

Итак, франчайзинг – это организация бизнеса на основе соглашения, по условиям которого компания-франчайзер (владелец продукта) передает предпринимателю или компании-франчайзи права на реализацию услуг и продукта франчайзера. Иными словами, франчайзер – владелец бренда - на договорной основе передает право использования успешно работающего на рынке товарного знака, технологий или других продуктов. В качестве франчайзи может выступать частное лицо или организация, покупающая продукт и право использования бренда на основе договора концессии.

Условия соглашения

Заключенным договором предусматриваются следующие положения:

- Компания-франчайзи обязуется осуществлять продажи продукта, используя имя продавца, его торговую марку, маркетинговые технологии, рекламу и механизмы поддержки, следуя правилам ведения бизнеса, установленным правообладателем.

- Франчайзер поддерживает франчайзи, предоставляя все необходимые для начала работы ресурсы – рекламные, материальные, консультационные, предоставляет максимальные скидки по закупу товара и оборудования. Финансовые затраты по подготовке и открытию торговой точки целиком ложатся на франчайзи. Подобное соглашение называется франшизой и определяется как готовая бизнес-система, дающая возможность начать работу компании с получения прибылей, минуя сложный первоначальный стартовый этап.

Конечно, все это происходит не на безвозмездной основе. И здесь на первый план выходят обязательства покупателя бренда, которые называются паушальный взнос и роялти. Теперь разберемся, из чего складывается стоимость договора франшизы, какие взносы и с какой периодичностью потребуются при заключении подобного соглашения.

Франшиза: паушальный взнос, роялти и вложения

Применение франчайзинга значительно снижает риски и дает гарантию быстрого и успешного выхода на рынок. Франшиза имеет определенную стоимость, в которую входят:

- Паушальный взнос, выплачиваемый единовременно и подтверждающий право на использование бренда. Его размер устанавливается в условиях соглашения в зависимости от степени известности организации, предлагающей франшизу.

- Периодический платеж, который называется роялти и выплачивается владельцу торговой марки. Это своеобразный аналог аренды, размер и периодичность оплаты которой также устанавливается продавцом.

Начинающему бизнесмену следует помнить, что, кроме покупки франшизы, ему предстоят вложения, включающие приобретение основных фондов (помещение, оборудование) и оборотных средств. Но зачастую часть паушального взноса покрывает расходы на сопровождение открытия бизнеса, обучение персонала, рекламную и юридическую поддержку, а также помощь в становлении бухгалтерского учета.

Паушальный взнос

Определимся с сущностью паушального взноса. Это наиболее значительный платеж в составе франшизы, дающий и подтверждающий право ведения торговой деятельности под брендом франчайзера, с применением его наработанных технологий и, естественно, товаров.

По своей сути паушальный взнос представляет собой фактическую цену приобретаемой лицензии. Основным критерием его размера служит прогнозируемый экономический эффект, рассчитанный компанией-продавцом. Паушальный взнос выплачивается один раз одной суммой. Возможно применение рассрочки, но на достаточно короткий срок.

Выплата роялти: понятие и значение

Кроме единовременного взноса, франчайзи, в соответствии с условиями франшизы, регулярно выплачивает правообладателю ежемесячные, ежеквартальные или ежегодные платежи. Это роялти. Таким платежом является часть дохода, получаемого покупателем бренда в процессе собственной торговой деятельности. Его сумма может быть предусмотрена по условиям договора в фиксированном размере либо в проценте от валового дохода.

Для осуществления эффективной деятельности франчайзи платеж роялти не должен быть завышенным, так как в подобных случаях доходность предприятия снижается настолько, что в покупке франшизы отсутствует смысл. Те же критерии применимы и к размеру паушального взноса.

Но и непродуманно малый размер роялти не позволит франчайзеру осуществлять эффективное управление сетью компаний, т. е. залогом успеха франчайзинга служит оптимальный расчет основных платежей. Поэтому на вопрос о том, что такое роялти и паушальный взнос во франчайзинге, можно ответить так: это показатель уровня доходности от франшизы. В основном именно размер роялти определяет выгодность этого приобретения.

Взаимодействие сторон

В идеале каждая из сторон во франчайзинге преследует свои интересы – получение прибыли, минимизация рисков. Франчайзи получает прибыль в процессе деятельности на основе приобретенных по франшизе привилегий, а франчайзер, заинтересованный в высокой доходности компании, – ежемесячное вознаграждение в виде платежа роялти.

Поэтому заинтересованные друг в друге добросовестные партнеры не завышают размеры взносов, устанавливая их исходя из реально прогнозируемой экономической выгоды, определенной расчетным путем и базирующейся на практике уже произведенных продаж. В мировом бизнесе много примеров такого сотрудничества.

Поэтому заинтересованные друг в друге добросовестные партнеры не завышают размеры взносов, устанавливая их исходя из реально прогнозируемой экономической выгоды, определенной расчетным путем и базирующейся на практике уже произведенных продаж. В мировом бизнесе много примеров такого сотрудничества.

Итак, мы выяснили, что роялти и паушальный взнос являются вознаграждением правообладателя, выплачиваемым покупателем за услуги предоставления права пользования интеллектуальной собственностью.

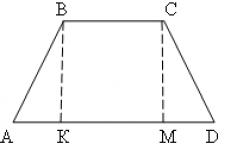

В учетных регистрах обеих сторон заключение договора коммерческой концессии отражается на балансовых счетах 04 «Нематериальные активы» и 98 «Доходы будущих периодов», на суммы периодических выплат (роялти и паушальный взнос) проводки в бухгалтерском учете составляются, дебетуя и кредитуя счет 76 «Дебиторы и кредиторы».